当社グループの経営成績及び財務状況等に影響を及ぼす可能性のある事業等のリスクには、以下のようなものがあります。

なお、文中における将来に関する事項は、当連結会計年度末現在において当社グループが判断したものです。

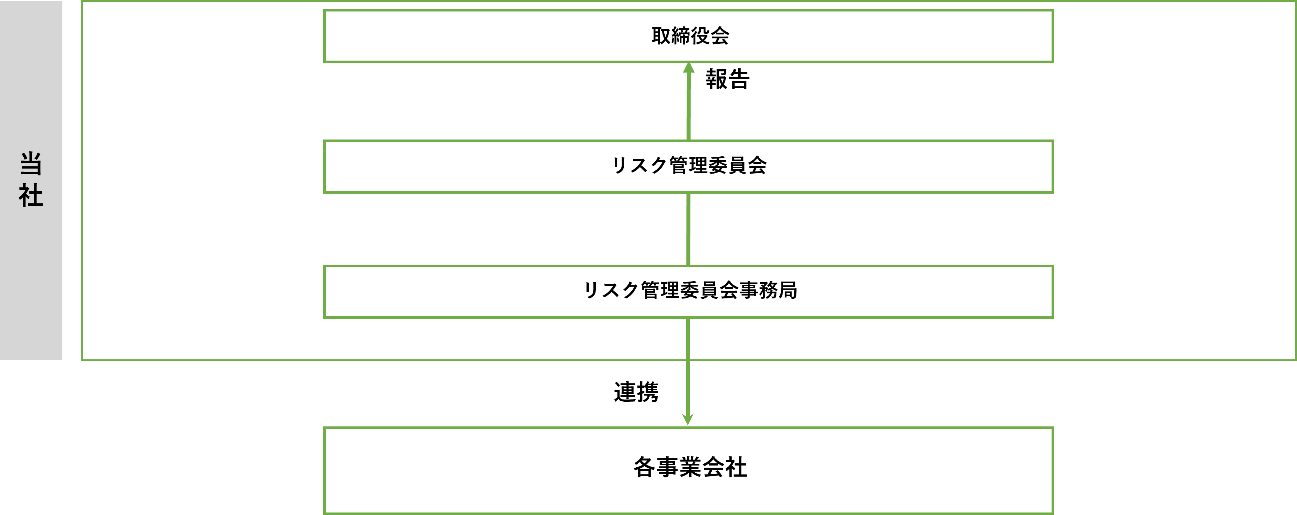

当社は、当社グループのリスク管理体制の維持、向上を図るため、リスク管理委員会を設置しております。

リスク管理委員会は、グループ経営上重要なリスクの抽出・評価を行い、重点対応策を決定し、重点対応策の実行状況のモニタリングを定期的に行い、その結果についてESG委員会を通じて取締役会へ報告を行うこととしています。

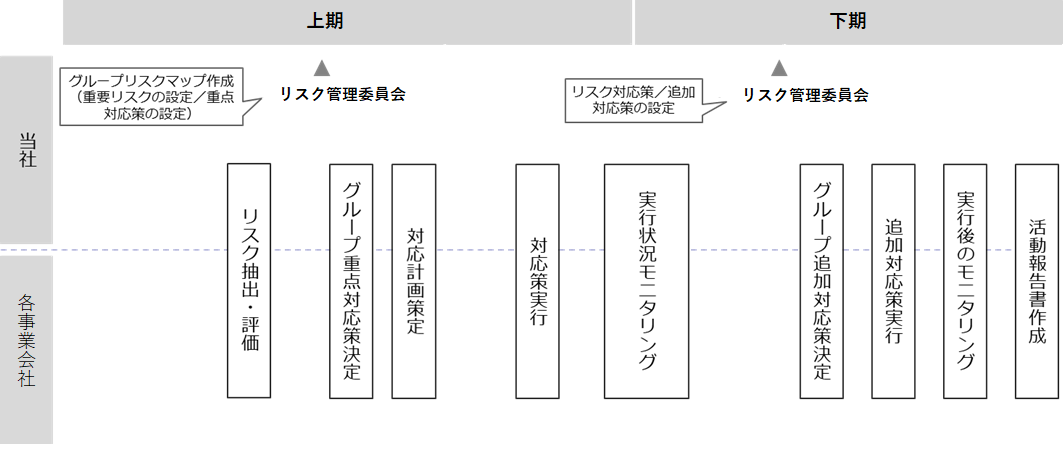

なお、2024年度はリスク管理委員会を2回開催し、重要なリスクについて、2023年度との比較・評価・重点対応策について協議しました。

■当社のリスク管理体制

■当社のリスク管理プロセス

当社グループの経営成績及び財務状況等に影響を及ぼす可能性のある事業等のリスクには、以下のようなものがあります。なお、文中における将来に関する記載は、当連結会計年度末において当社グループが判断したものです。

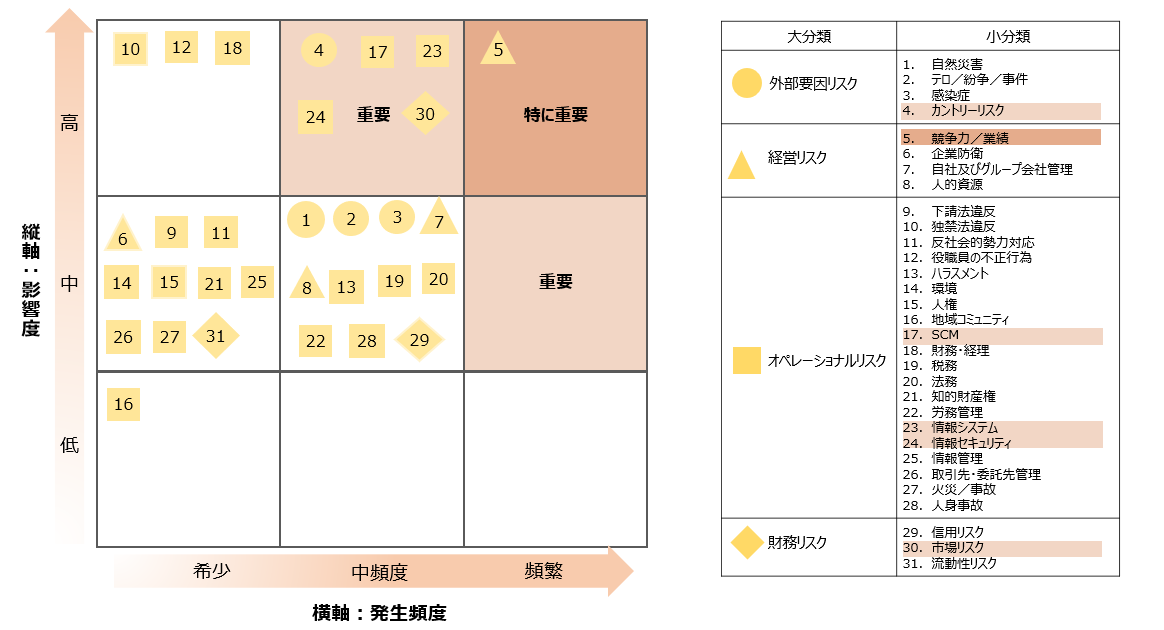

最初に、各リスク項目を影響度と発生頻度で評価したリスクマップを掲載いたします。

上記リスクのうち重要と認識しているリスクは以下の通りです。ただし、これらは、当社グループに関するすべてのリスクを網羅したものではなく、現時点において予見できない、あるいは重要とみなされていない他の要因の影響を将来的に受ける可能性があります。また、リスクを低減するための対応を記載しておりますが、リスクを完全に回避することは困難です。

外部要因リスク

|

リスク |

カントリーリスク |

|

内容 |

当社グループは、世界各国に事業を展開しており、当連結会計年度における海外比率は連結売上高の61.7%を占めており、投資する国・地域の政治、経済、社会情勢などの変化の影響を受けます。これらのリスクが顕在化した場合、当該国において代金回収の遅延や事業遂行上の大きな問題が発生する可能性があります。 |

|

対応 |

当社グループでは、海外取引に関し売掛金に係る取引信用保険の活用といったリスクヘッジ策の実行や、「信用リスク」の項目において記載する与信管理の実施、当該国における情報収集の徹底等により、これらのリスクを最小限に止めること、また、特定の国に偏らないよう販路拡大を図り、リスク分散にも努めております。 |

経営リスク

|

リスク |

競争力/業績(海外投資) |

|

内容 |

当社グループはインオーガニック戦略として、事業ポートフォリオの改革と持続的な成長を目的に海外への投資を進めております。当連結会計年度は、Antalis S.A.S.によるTecnoprimaf S.r.l.(旧Tpf Srl)の株式取得、及びSpicers Limitedの事業会社である DAIEI AUSTRALASIA PTY LTDによるSignet Pty Ltdの株式取得等により、当連結会計年度末現在、113億74百万円ののれん額が計上されております。 海外投資に関わるのれんの額につきましては、将来のシナジー効果が発揮されることによる収益力を適切に反映しているものと考えておりますが、事業環境の変化等により期待する成果が得られないと判断された場合は減損損失が発生し、当社グループの財政状態及び経営成績に影響を及ぼす可能性があります。 |

|

対応 |

これらのリスクの管理については、取締役会において投資の採算性について十分な審議を行った上で、定期的に業績の推移や計画の進捗等を確認するとともに、減損損失の兆候に留意しております。 |

オペレーショナルリスク

|

リスク |

サプライチェーンマネジメント(主要取引先への依存等) |

|

内容 |

当社の主要株主である王子ホールディングス株式会社及び日本製紙株式会社のグループ会社は、当社グループの主要商品である紙及び板紙を仕入れている主要仕入先であり、当連結会計年度における2社グループからの仕入金額合計は総仕入金額の26.7%になります。当社は現在、両社と代理店指定に係る基本契約書を締結しており、天災及び何かしらの影響により、両社グループから当社への商品供給に著しい支障が生じた場合、当社グループの事業展開、財政状態及び経営成績に影響を及ぼす可能性があります。 海外事業会社においても、少数のサプライヤーが供給を担う製紙業界の特性から、特定のサプライヤーへの依存リスクは高く、商品供給の支障の他、購買交渉力低下のリスクも認識されています。 また、当社グループでは、事業活動に必要な許認可等を取得し、予め定めた業務プロセスに則り事業を行っておりますが、業務プロセスの不全により許認可等の喪失が生じた場合、当社グループの財政状態及び経営成績ならびにサプライチェーンに影響を及ぼす可能性があります。 |

|

対応 |

サプライヤーへの依存については、さまざまな仕入先を国内外問わず開拓して仕入ソースを確保するとともに、事業ポートフォリオ改革により新たな事業領域を開拓し、紙及び板紙販売以外の事業比率を上げていくことで対応をしてまいります。 また、許認可等については事業活動の妨げとなるリスクを抽出・排除するとともに、業務プロセスの確実な遂行に資する監査を行っております。 |

|

リスク |

情報システム |

|

内容 |

新規ビジネスの推進に対応すべく、システムの開発を進めておりますが、想定した投資効果が得られない可能性や、開発スケジュールの遅延等による想定外のコストが発生する可能性があります。 |

|

対応 |

プロジェクト全体管理として、開発ベンダーやプロジェクトメンバーの代表者から成る運営組織を形成し、定期的な進捗管理やチェックポイントを設定し遅延を防止するとともに、想定した投資効果との整合性を評価しております。 |

|

リスク |

情報セキュリティ(機密情報等の流出) |

|

内容 |

当社グループは、様々な事業活動を通じ、取引先の個人情報あるいは機密情報を入手することがあります。これら情報管理につきまして、外部からのサイバー攻撃や従業員の不正アクセスやデータ改ざんにより、甚大なシステム障害、情報漏洩等のリスクに晒され、相応の業務影響や社会的信用の失墜を招く恐れが想定されます。 |

|

対応 |

企業情報管理における法令遵守はもとより、社内規程において、委託先事業者を含め、機密情報の適正な取扱いおよび安全管理体制を確保するための措置をとっております。各事業会社においては、技術的な防御策を講じるだけではなく、情報セキュリティに関する教育や標的型メール訓練等を実施しております。 また、情報セキュリティ委員会において当社グループ全体のインシデントや取り組みを把握し、ITガバナンスの強化やITリスク対策の実施にあたっております。 |

財務リスク

|

リスク |

市場リスク(商品市況変動の影響) |

|

内容 |

① 紙・板紙等 当社グループの主要な取扱商品である紙、板紙等の製品仕入価格は、原材料であるパルプ、チップ、古紙等の世界的な需要及び原油等の燃料価格の動向の影響を受けることから、それらの価格が大きく上昇した場合には、製品の仕入価格に影響を与えます。 ② 製紙原料(パルプ・古紙)等 古紙の販売価格は、世界の主要な古紙消費国の輸入により、大きく価格が変動する為、短期間で大幅に価格が下落した場合、完全にはリスクを回避できない可能性があります。また、日本国内の古紙需要における供給量との需給バランスにより、古紙販売に影響を及ぼす可能性もあります。 また、紙・板紙等の原材料であるパルプについては、当社の主要な取扱商品でもありますが、世界的な市況商品であるため販売価格及び仕入価格が市況に応じて変動いたします。よって価格変動のリスクが内包されており、短期間での大幅な価格下落の場合、完全にはリスクを回避できない可能性があります。 ③ パッケージング・ビジュアルコミュニケーション等 パッケージングに使用する紙、板紙、フィルムなどの素材は、燃料価格や海上輸送費用などの影響を受けることから、それらの価格が大きく上昇した場合には、仕入価格が上昇する可能性があります。 |

|

対応 |

① 紙・板紙等 当社グループでは、適正な利潤を確保するため、販売先との価格交渉を継続的に行っています。 ② 製紙原料(パルプ・古紙)等 日本国内のみならず、世界中の古紙需要先を対象として、特に今後需要の増加が見込まれるエリアを中心に販路の拡大に努め、仕入先の確保にも注力してまいります。 パルプについては、仕入成約時の販売価格決定や、在庫の低減などを行っていきます。 ③ パッケージング・ビジュアルコミュニケーション等 仕入価格の変動に合わせた販売価格の形成に努めると共に、仕入ソースの多様化を進め、適正な利潤の確保に努めています。 |

|

リスク |

市場リスク(為替変動) |

|

内容 |

当社グループは、「北東アジア」「欧州/米州」「アジアパシフィック」のエリアでそれぞれ事業を展開する、国際紙パルプ商事、Antalis、Spicersの3社を中核事業会社と位置付け、世界各国に事業を展開しております。 連結財務諸表の作成に際しては、各国における現地通貨建ての売上高、費用等を円換算しておりますが、外国通貨に対して円高が進むと連結当期純利益にマイナスのインパクトを与えます。 また、当社グループでは、紙、板紙、古紙等のクロスボーダー取引を行っており、これらの商品の価格競争力は為替レートの変動による影響を受けます。 為替レートが当社グループの想定を超えて変動した場合、当社グループの財政状態及び経営成績に影響を及ぼす可能性があります。 |

|

対応 |

為替予約取引等により、為替レートの変動による影響を最小限に止めることに努めております。 |

|

リスク |

市場リスク(金利変動) |

|

内容 |

当社グループでは、運転資金等の調達は金融機関からの借入金、社債及びコマーシャル・ペーパーの発行を中心に行っております。 当社グループの想定を超えて金利変動が生じた場合、当社グループの財政状態及び経営成績に影響を及ぼす可能性があります。なお、当連結会計年度末における借入金、社債及びコマーシャル・ペーパーの残高は867億88百万円です。 |

|

対応 |

長期借入金(固定金利)や社債による調達、金利スワップ等を取り入れ、金利変動による影響を想定の範囲に止めることに努めております。 |

|

リスク |

市場リスク(所有株式の時価変動) |

|

内容 |

当社グループが保有する株式は、仕入先企業、販売先企業等、業務上密接な関係にある企業の株式が大半でありますが、株式市況の動向及び当該企業の業績等によって当該株式の価格に変動が生じた場合、当社グループの財政状態及び経営成績に影響を及ぼす可能性があります。 |

|

対応 |

所有株式につきましては、2024年7月1日に当社ホームページにてご報告しております「コーポレート・ガバナンス報告書」の『コーポレートガバナンス・コードの各原則に基づく開示』における[原則1-4 政策保有株式]に、その所有に関する方針を記載しております。適宜適切に売却を進めることで、当該リスクの低減に努めております。 |

|

リスク |

市場リスク(退職給付債務) |

|

内容 |

当社グループでは、確定給付年金制度及び退職一時金制度を採用しており、これに伴う退職給付費用及び退職給付債務は、割引率等の数理計算上で設定される前提条件や年金資産の長期期待運用収益率に基づいて算出されております。年金資産の一部には株式信託を採用しております。また、イギリスにおける確定給付年金制度については、新規の加入者を停止していることから平均残存勤務期間が短くなる可能性があり、その場合数理計算上の差異の償却期間も短くなります。従いまして、割引率の低下や運用利回りの悪化、信託した株式の時価の低下及び多額の数理計算上の差異の償却が生じた場合、当社グループの財政状態及び経営成績に影響を及ぼす可能性があります。 当社グループの年金資産及び退職給付債務の残高につきましては、「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項 (退職給付関係)」をご参照ください。 |

|

対応 |

年金資産の見直し等を定期的に行い、安全性の高い資産の割合を増やすなどの検討をしてまいります。 また、前連結会計年度には、当社グループの英国所在の年金制度の一部について、年金受給者を対象に年金バイインを実施し、年金受給者の制度資産の運用リスク、割引率の下落及び受給者の長寿化等による確定給付債務の増加リスクを軽減しております。 |